在经济飞速发展的中国,银行业无疑是金融生态的主导力量,在整个经济体系中扮演着重要的角色。今年上市银行一季度业绩披露已收官。数据显示,工、农、中、建、交五大行分别实现归属于股东的净利润788.02亿元、587.36亿元、490.01亿元、738.15亿元和200.91亿元,分别同比增长3.98%、5.43%、5.04%、5.43%和3.97%。由此可见,上市银行经营增长稳健。

除了净利润、同比增长等数据,金融科技方面的布局也是银行年报的“重头戏”。传统银行积极拥抱互联网,以科技赋能金融;消费金融公司、P2P、电商平台、互联网企业等也纷纷入局消费金融市场;多方竞争的格局已形成,同业竞争越来越激烈,已经呈“白刃战”状态,行业变革迫在眉睫。中国银行副行长曾表示,一家银行要打造发展优势、突破发展瓶颈,关键要靠科技引领。

金融互联网化是未来行业的发展趋势,所以当下借力科技赋能金融,是很多中小银行“弯道超车”的重要机会。

作为一家国内领先的金融科技解决方案提供商,付钱拉一直致力于为企业、银行及各类金融机构提供专业的金融信息技术服务,聚焦于银行及各类金融机构,以全面专业的业务规划能力,在统一支付、资金存管等方向帮助客户提升系统建设、联合运营及市场营销获客能力,助力其进行业务创新,实现业务升级与战略转型。

付钱拉目前以大数据、云计算、风控、人工智能、区块链技术为核心,在电商、二手车、物流、网贷平台、银行及金融类领域服务近两万家客户,提供专业、高效、安全的金融级别系统保障。拥有包括聚合支付、安享账户、现金罗盘、八方数据等基于账户、信用鉴权类的金融基础核心产品,提供资金存管、现金管理、供应链金融等一站式金融云解决方案。

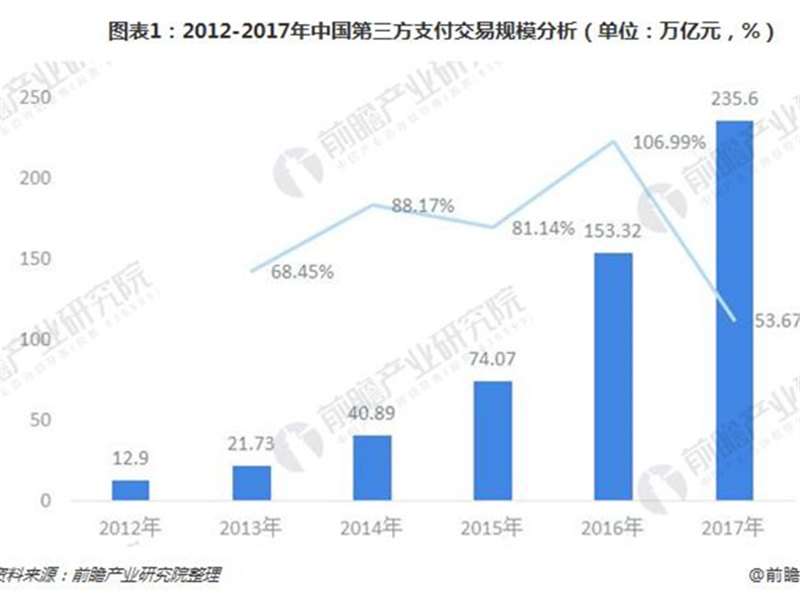

付钱拉创始人兼CEO冯超表示:通过技术驱动金融,付钱拉服务的将是一个万亿级的市场,同时也是一片蓝海,这既是机遇也是挑战。

一方面,在中国接近4000多家银行业金融机构中,有3000多家是城商行、农商行、农信社或民营银行,这些中小银行缺乏金融方面的创新,对科技的诉求尤其强烈,这对金融科技提供方而言是很好的发展机会。

但同时,在转型成为金融科技公司后,付钱拉面对的竞争对手是信雅达、神州数码、恒生电子等传统金融技术服务商,面对的挑战也非常激烈。在这样的情况下,付钱拉转换思路,选择与银行合作开展业务,最后参与业务分润。比起互金等传统金融的搅局者,付钱拉更像是个好“助攻”。

很多传统金融机构不具备技术,不懂互联网。随着技术发展和移动互联网普及,金融机构创新自身业务模式的需求愈发急迫。付钱拉通过帮助银行搭建支付、存管和供应链等系统服务开始转型,又与金融机构合作研发新业务并进行运营,通过在技术层面发力,向金融机构输送技术能力及金融产品设计能力,并通过智能营销、支付合作等探索逐步加深了与传统金融机构的业务联系。

目前,成立于2015年,以解决中小微企业基础的支付需求的付钱拉,已经成功转型为一家专业的金融科技解决方案提供商。截至2017年底,已经有14家传统金融机构成为付钱拉的合作伙伴,包括十一家银行,两家支付公司,一家基金公司。

在强监管环境下,“错位竞争、互补发展”成为越来越多传统金融机构和互联网金融公司的共识。早在2013年下半年,银行就开始了互联网转型之路,陆续尝试了直销银行部、银行系P2P、发布互联网金融品牌等策略。只是,船大不好调头,转型效果并不理想。而像付钱拉这样的金融科技解决方案提供商,通过科技赋能传统金融,不止加强了和传统金融的联系,让金融更简单,也通过服务了大客户,拓展了自身的想象空间。