长期以来,A股被贴上“牛短熊长”的标签,“七亏二平一盈”被认为是中国股民的真实写照。但就在近日,一则有关“股票是收益最高的资产”的言论引发投资者高度关注,发出此言论的是重庆市原市长、第十二届全国人大财经委员会副主任委员黄奇帆。他在“2018清华五道口全球金融论坛”发言指出,“国际经验表明,如果从50年到100年时间跨度看,股票、房地产、国债、黄金四方面投资收益,最高的是股票,第二是房产,第三是债券,最后是黄金” 。股票的收益率居然超过一般中国人认为“理所当然第一”的房产投资,着实出乎不少投资者的意料。

但仔细看黄奇帆的原文,又不难看出其指出“股票收益最高”有几个要点,首先是国际经验,其次是以50年到100年的时间跨度作为参考,第三是超长期投资收益最高。因此,黄奇帆的观点,更多的是从以往国际成熟市场的表现得出的结论,而不是描述A股投资者收益的现状。

事实上,黄奇帆日前的发言并非首次发现股票“表现最优”这一现象,此前已有不少研究机构发现这一现象。海通证券的研报就曾经指出,1802-2012年美国各类资产的年化收益率比较,股票以8.1%的名义收益率和6.6%的实际收益率,遥遥领先其它资产,这一数据随着最近几年美股的走高,差距进一步拉大。如果持有时间拉长到20年以上,股票的波动风险已经低于债券,不仅如此,股票在美国还几乎是战胜通胀的惟一大类资产。因此,“股票是长期表现最佳大类资产”这一结论,在美国已经得到了历史充分的验证。

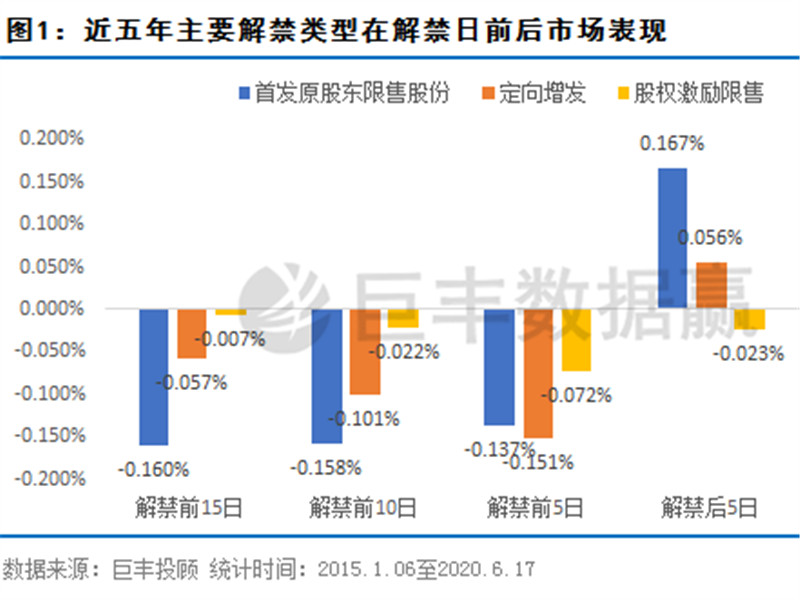

当然,中国有自己的国情和发展阶段,美国经验未必能够完全在中国复制。海通证券的研报指出,2000年来中国各大类资产收益率比较,股市并不比楼市占有优势,其中上证指数的涨幅落后全国房价的平均涨幅,而全体A股流通市值加权的比较,也落后上海为代表的一线城市的房价涨幅,仅有“年初等额投资策略”这一方式能超越一线城市楼市涨幅。但如果考虑到楼市通过房贷加杠杆远比股市融资加杠杆的方式普遍,楼市投资的收益率应该远超股市。此外,买房所拥有房屋的使用价值,也是股票所欠缺的。因此,过去十多年楼市比股市给投资者带来更多的财富效应,也是大家普遍的感受。

从全球的角度来看,美国股市的长牛经验未必能在其它国家和地区简单套用,美股的经验很大程度上和美国的综合国力、美元作为“世界货币”的特殊地位、美国股市相对完善的监管体系和融资能力等有关。而上面这些要素,其它国家和地区显然差距甚远,由此也造成各地股市表现分化。比如,日经225指数和台湾加权指数,迄今为止都未能超越1989年前后的历史高点。从1994年8月算起,美国标普500指数上涨近5倍,而同期香港恒生指数仅上涨2.27倍,台湾加权指数上涨60%,日经225指数仅小涨12%左右(见附图)。同样是发达国家,最近20年日本股市和美国相比可谓天壤之别。

但即使是表现最弱的日经指数,虽然最近20年可以用“原地徘徊”来形容,但如果将其放在日本地产泡沫破灭、银行接近“零利率”、通货膨胀率在零上下徘徊的情况下,表现也算差强人意,至少也有一定的“保值增值”的功能。因此,对于“股票是收益最高的资产”这一说法,投资者虽然不必照单全收,但也是值得重视的国际经验。

而即使是从A股的角度来看,指数的长期涨幅一点也不比美股逊色,同样从1994年8月算起,上证指数同期涨幅超过9倍,领先全球主要指数。虽然说当时A股处于初始阶段规模较小,但仍然具有一定的参考价值。让投资者未能感受到指数长期上涨魅力的真正原因,很大程度上和投资者追涨杀跌的操作手法有关。许多散户投资者往往是在股市已经大幅上涨、牛市形态明显的时候才开始入市,在股指相对高位时仓位饱满,往往成为满仓被套的“接盘侠”,因此长期投资绩效并不明显甚至亏损。比如,在2007年10月6000点高位介入的投资者,不少还处于深套的状态中。这点不仅股民如此,基民很大程度上也是如此。

因此,要让股票真正成为“收益最高的资产”,投资者需要在相对低位参与且长线持有。所谓相对低位,就是相对股指前一波牛市的高点有30%以上的跌幅,“相对”指的是长期上升趋势中波段调整的低点,而不是“绝对的低点”;长线持有则是5年以上的投资周期。如果能借助目前丰富的指数投资工具,坚持做到在相对低位分批布局,耐心持有,股市投资将有很大概率取得比较理想的收益。

从目前的情况来看,随着对外开放大门的打开,监管制度的不断完善,A股长线复制美股的概率正在不断增加。紧握基本面良好的蓝筹指数基金,将是未来多年掌握“收益最高资产”的关键钥匙!