不预测,只跟随,练熟自己的套路,见招拆招,不熟不拆(进场)。三板斧(风报胜率、资管、心态)力求简明。打得过见好收(主动止盈)或乘胜追(加码),打不过就跑(止损、被动止盈)。

不预测(预测即意味着主观),以我为主,见招拆招。不臆测对手出招,而是快速辨识来招并回应,即快速判断、应变、执行力。执行力-->对策-->预测(交易是建立在“测不准”原理的基础上的)。

价格如何走都有它的道理。因此从某种意义上说是无法预测的。单子无法符合价格其后的走势,就要求果断的截住亏损。而符合价格其后的走势,就要求一路跟随,直到被踢出局。“看对”是不重要的。“做对”是重要的。

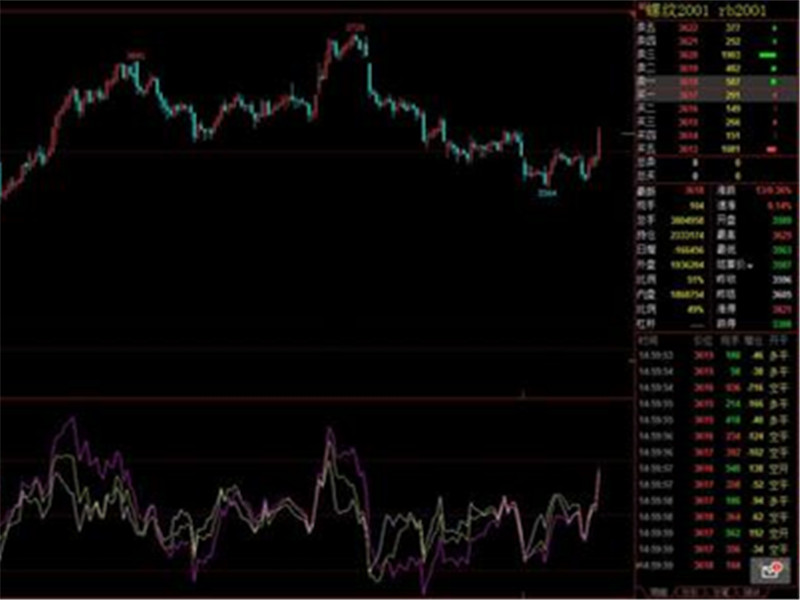

某种意义上,现时价格如何变动与以往无关,它只受当下的影响,因此具有不可预测性。例如图表派根据图表来判断,但是不同的服务器有时给出的图表大不同,从而得出不同的结论,然而最终的走势是独立于任何判断的。所以任何判断都带主观性,而走势是客观存在的。应尽力避免主观,顺应客观。

、投资者会花主要的精力去盯住波动,然而,波动却是无序和随机的,这种关注只会使你对市场的看法陷于混乱而忽略市场的真正方向。

“重势不重价”这句格言是应该谨慎使用的,很多投资者正是在“重势不重价”的理念引导下在不合适的价位进场进而又被市场无情的清洗出场的。

在反复被清洗几次之后,市场却仍然按你看好的方向继续运行,这时,你只能感叹市场的伟大和不可琢磨。看对而做错的复杂心情令你难以接受,继而重新寄希望于下一次趋势的来临,从而从内心深处放弃这一次趋势的机会。

趋势是由波动组成的,准确的说有序的趋势是由无序的波动组成的。回头一看,趋势相当完美,这种回头重新认识趋势的方法必然会使你忽略组成趋势的随机波动的重要性,然而正是这种无序的波动使你看对而做错。

关注无序的波动使投资者在趋势中亏损,从而使趋势在我们的交易中变得并不重要。

理解趋势,首先就要知道趋势是由波动组成的。

若你真的想追逐趋势,就一定要过滤无序的波动,放弃波动给你带来的理论上的利润机会,把波动当成无价值的价格运动来看,这要求你不能太注意市场价格的波动,使自己变得相对麻木一点,但同时却更加稳重一点。

价格的上下波动会使你对市场的看法也上下起伏,过分关注波动就无法把握市场的主要方向。你可以寻找一些交易工具来把握市场的主要方向,而不是通过关注价格的运行来把握市场的主要方向。

均线和趋势线具有这种功能,这两种工具对趋势都具有很好的跟踪效果。均线就是弯曲的趋势线,不同的市场、不同的品种必须得用不同的均线,

市场的不同状态必须得用不同的趋势线,它们可以在很大程度上过滤价格的无序波动,从而减少我们的错误交易。通过交易工具而不是通过注意价格的波动我们才能真正把握市场的趋势,这一点至关重要。

理念(哲学),策略(成功率、风报比、资金管理),技术,执行力(身心管理)。理念是基础要清晰,技术是细节要简明,策略很重要必明确,执行是关键要如一。理念、策略、技术,归为科学。执行力,归为艺术。 它们一定是综合科学体现出来的,各自积淀互相影响,在高标准前提下稳定渐进,才能形成一个完美的艺术品(交易体系)。

交易者的核心在于有良好的过程能力,而并非仅仅拥有一个成熟的交易系统。交易系统只是最终的外在产品,它就好比一台能生成产品的机器,虽然效率比人高、减轻了人的劳动量,但是其运转、维护、升级还是离不开人,拥有交易能力的人才是核心。投机不是投资更不是赌博,而是概率游戏。它需要知识,心态,执行力。它不需要成为面面俱到的理论者,而是专精与某一领域的高级技工。交易只是个谋生的手段。