近日,中国工商银行与数美科技正式建立合作关系,双方将携手完善工行的智能风控体系,进一步强化工行的主动防控能力。此次合作在金融行业树立了标杆,为金融行业数字化业务的健康发展建立了参考样本。

近年来,随着互联网、大数据、人工智能、区块链等技术的飞速发展和深入应用,各行各业积极拥抱数字化大潮,主动加快数字化转型进程。在这之中,金融行业显示出强大的执行力和转型决心,银行、保险、证券等各个细分领域均取得了一定成效,金融行业的业务流程、产品特性、精准营销、智能服务、客户体验均得到了显著的提升和优化。但不可忽视的是,金融行业的数字化转型还面临数据价值挖掘、自有人才支撑不足、金融安全新挑战等诸多问题,为数字化转型的深化推进带来了诸多障碍。金融安全是一切发展的基础,因此风控问题就成为金融行业不可忽视的主要问题之一。

风控刻不容缓

在2019年8月,央行印发了《金融科技发展规划(2019-2021年)》,在这一文件中确定了“加强金融科技战略部署、强化金融科技合理应用、赋能金融服务提质增效、增强金融风险技防能力、强化金融科技监管、夯实金融科技基础支撑”的六方面重点任务。其中关于金融风险技防能力还特别明确指出“运用金融科技提升跨市场、跨业态、跨区域金融风险的识别、预警和处置能力”、“做好新技术应用风险防范”等要求,将金融安全问题摆在重中之重。

而网络黑产的出现和作恶手段日益多样,给金融行业带来了前所未有的风控压力。黑产作恶往往立足于大量虚假账号和强大的自动化工具实施欺诈行为,骗取营销投入、流量投放并变现,并非金融行业传统意义上所理解的安全攻防领域,这就给金融行业数字化转型的风控体系带来了新挑战。

据权威数据统计,黑产每年带来的损失占GDP的0.63%,超4000亿人民币。而疏于黑产防范和内容监管的平台也更容易受到国家监管部门的严苛审查,轻则造成APP下架,影响一段时间的业务开展,重则关停,影响公司存亡。

另外黑产和内容风险也会影响正常用户的使用体验,当正常用户长期无法获得营销红利或整日被违规、广告等垃圾信息“刷屏”,自然对平台营销活动公正性产生怀疑,降低信任度,最终伤害到企业的品牌公信力。

所以,对金融行业,建立全面的业务风控和内容风控体系已经迫在眉睫。

风险,无处不在

近年来,金融行业加快金融科技发展,逐步跨越业务线上化的技术沟壑,在满足基本金融服务需求的基础上,开启了为用户提供完善金融服务和持续优化使用体验的新进程。引入商家和类电商的场景化金融生活服务成为移动金融发展的新趋势。为了提高用户活跃度,金融行业也依托移动端开展营销活动活动和金融社群构建运营探索,甚至引入直播的媒介形式,以增强线上金融的社交属性。

在所有上述的这些场景中,都会存在大量的欺诈风险,例如:

营销欺诈:金融行业为获取用户活跃,常常在移动端开展邀请、签到、秒杀获取奖励的营销活动,黑产便可以利用大量虚假账号挤占真实用户,侵占营销投入并变现获利。

赌博收款/跑分平台:黑产搭建跑分平台为跑分客提供存放金融移动app的静态/动态收款码,交给赌博网站用作赌资支付工具,从而逃避部门监管,而平台则需要承担洗钱、赌博监管的风险。

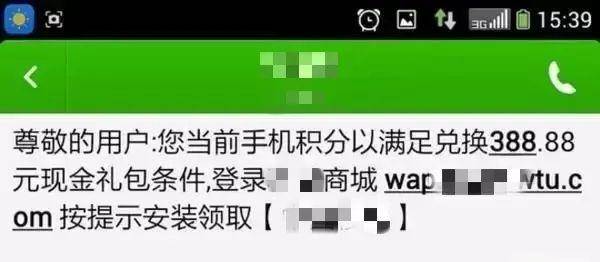

电信欺诈:黑产通过非法途径购取用户的四要素,并通过伪基站等设备进行短信欺诈盗取验证码,从而登录用户账号或将用户信息绑定到新账号上,最后将用户的账户存款转移获利。

钓鱼短信

AI换脸:近年来,基于Deepfakes的视频换脸玩法流行起来,许多人通过视频换脸将自己的形象换到经典影视作品中以作娱乐,但金融服务常常通过人脸识别来验证通过登录、查询、支付等操作,视频换脸对其造成了新的攻破风险。

AI换脸

内容风险:随着金融行业加深对私域流量的重视,探索利用社交,社群,直播等形式进行客户运营,提升了内容风险出现的可能,风险主要存在于文本、图片、语音和视频中,涉及涉政、色情、暴恐、违规、广告等方面。

护航,精准高效

为了满足金融行业业务风控和内容风控的需求,数美科技基于旗下全栈式业务风控产品——天网、全栈式内容风控产品——天净特别推出金融风控方案。通过“画像+规则+AI模型”的深度融合风控引擎对用户与内容进行全方位评估,可以高效精准地识别出来不同风险类型用户和内容,为金融行业的正常线上运营保驾护航。

1.兼具全路径与全场景的布控识别体系

金融风控方案为客户提供全路径实时布控策略,覆盖设备、注册、登录、行为的全流程。

在设备层和账号层,天网通过API接口收到业务应用将行为数据,通过风险决策引擎的判断精准识别设备篡改、设备农场、设备多开、积分墙等设备风险,秒杀、新用户裂变、伪冒、交易欺诈等账号行为风险,输出实时的风险决策建议,如通过、拒绝、复合验证、柔性处置等。同时也会返回设备、账号所带的风险标签,供业务方进一步查看和决策使用,提供完备的业务行为保护。

金融行业业务风控

在内容层,天净能够识别私有社区中可能存在的视频、图片、文本、语音内容,例如用户头像、简介文字、发帖、直播等,对可能存在的风险提供精准的内容识别风险防控。同样的,经过风险决策引擎判断后,能够实时输出通过、人工审核、拒绝等风险决策建议,并提供包含涉政、涉恐、违禁、色情、广告导流等几个大类,共计300余个的风险标签,供业务方对内容风险进行精细化的管理。

金融行业内容风控

2.与时俱进的全维度策略体系

数美金融风控方案集合统计引擎、关系引擎、画像引擎与模型引擎四个基础引擎和实时风险引擎共同协作。基础引擎负责基础的设备相关数据采集,并形成各类元数据储存,实时决策引擎负责接收实时的业务数据输入,并结合基础引擎共同处理判定业务风险。在系统历史记录中,会记录基础引擎返回的设备数据和实时决策引擎返回的业务数据,以供管理人员进行查询,同时还能为策略算法迭代升级提供原始数据参考。同时,系统也支持在原有的关联图谱、行为时序、属性聚熵等策略体系基础上配置专门的风控规则与策略,数美拥有完备的策略团队,能够为金融行业的不同特点、需求以及新兴欺诈形式提供相应的策略更新和升级,例如上文提及的假脸面部识别风险,数美在AI换脸技术出现之初就及时开启场景研究、策略研究和试验进程,积极推进视觉识别产品的升级上线。

3.强大可靠的数据安全保障

在安全性方面,金融风控方案提供超精细化的分层权限管理,囊括管理员、常规、只读三个权限层级,保障后台系统不滥用;后台系统的登录和账号由数美智能验证码、数美登录保护进行保护,所有页面登录与操作均有日志记录,保障后台系统安全稳定;数据采集符合国家安全规范和GDPR要求,数据传输过程中采用AES256加密、时间戳及校验机制,并支持国家SM3、SM4传输加密,配合独有加密方式和私有化部署,共同保障数据安全。

覆盖设备、账号、行为、内容的全路径实时布控体系,基础精准和与时俱进相结合的全维度策略体系,覆盖注册、登录、验证、支付转账、营销活动等场景的全场景识别体系,共同构建成数美科技金融风控方案强大的全栈式反欺诈能力,为金融行业数字化转型、智能化金融服务探索保驾护航。目前数美科技已成功服务人保、银联、招商银行、建设银行、工商银行等众多知名金融机构。